Die Kapitalertragssteuer wird auf Gewinne aus Kapitalanlagen erhoben. Es handelt sich um eine Steuer, die auf Einkommen wie Zinsen, Dividenden oder Kursgewinne aus dem Verkauf von Wertpapieren erhoben wird.

Wie hoch die Kapitalertragssteuer ist, ist von Land zu Land unterschiedlich und kann entweder pauschal oder einkommensabhängig sein. In einigen Regionen kann sie auch direkt von der Kapitalertragszahlung als Quellensteuer einbehalten werden. Sie dient dazu, Einnahmen für den Staat zu generieren und die Besteuerung von Kapitalgewinnen gerecht zu gestalten.

Kapitalertragssteuer: Die Entwicklung

Wer sein Kapital in einer Geldanlage anlegt, kann sich oft über Gewinne in verschiedenen Formen (Zinsen, Dividenden etc.) freuen. Doch die Gewinne aus Kapitalanlagen sind in Deutschland und den Ländern der Europäischen Union nicht steuerfrei – zumindest nicht unbegrenzt. Hier wird die Kapitalertragssteuer fällig. Sie ist gesetzlich im Einkommensteuergesetz geregelt.

| Jahr | Kapitalertragssteuer | Besonderheiten |

|---|---|---|

| Vor 2009 | Unterschiedliche Sätze (10-35%) | Gewinne aus Aktien, die länger als ein Jahr gehalten werden, waren steuerfrei und konnten auf die Einkommensteuer angerechnet werden |

| 2009 | Vereinfachung | Einführung der Quellensteuer |

| Seit 2009 | Einheitlicher Satz: 25% | Zuzüglich Solidaritätszuschlag (5,5%) und ggf. Kirchensteuer (8-9 %) |

| Ermäßigter Satz (15%) für Betriebe gewerblicher Art (BgA) bei juristischen Personen des öffentlichen Rechts (jPdöR) | ||

| Sparerpauschbetrag von 1000 Euro (2000 Euro bei Ehepaaren) zur Steuerentlastung |

Bis zum Jahr 2008 wurde die Kapitalertragssteuer auf jede Art von Kapitalerträgen erhoben und lag je nach Größe des Kapitals zwischen 10 und 35 Prozent, dazu kamen noch die Kirchensteuer und der Solidaritätszuschlag. Das System war bis zum Jahr 2009 noch sehr komplex. Die Höhe der Kapitalertragssteuer hing vom jeweiligen Einkommensteuersatz ab und für verschiedene Geldanlagen lag ein unterschiedlicher Zinssatz zugrunde.

Ein Vorteil bestand bis 2009 allerdings darin, dass Gewinne aus Aktien nicht versteuert werden mussten, wenn sie länger als ein Jahr im Aktiendepot gehalten wurden. Außerdem konnte die Kapitalertragssteuer auf die Einkommensteuer angerechnet werden. Heute ist beides nicht mehr möglich. Auch Gewinne aus Aktien, die länger als ein Jahr gehalten werden, müssen mittlerweile versteuert werden.

Seit 2009 ist die Kapitalertragssteuer vereinfacht worden. Zudem handelt es sich inzwischen um eine sogenannte Quellensteuer; das heißt, sie wird direkt dort bezahlt, wo sie anfällt. Die Finanzinstitute und Banken, die die Kapitalanlagen verwalten, führen die Steuern unmittelbar an das Finanzamt ab.

Solche Geldanlagen, die dem Steuerabzug unterliegen, sind unter anderem:

- Zinsen

- Dividenden

- Erträge aus bestimmten Versicherungsverträgen

- Außerdem aus Options-, Termin- und Wertpapiergeschäften,

- Zertifikaten und Investmentfonds.

Seit 2009 gilt ein Steuersatz allgemein 25 Prozent, zuzüglich des Solidaritätszuschlags von 5,5 Prozent und ggf. Kirchensteuer. Auch das ist eine Vereinfachung im Vergleich zur vorherigen Regelung, als verschiedene Steuersätze auf unterschiedliche Kapitalerträge veranlagt wurden. Bei Leistungen von Betrieben gewerblicher Art (BgA) gilt bei juristischen Personen des öffentlichen Rechts (jPdöR) ein ermäßigter Steuersatz von nur 15 Prozent. Auch für Unternehmen gilt nur die Körperschaftsteuer, sodass die Kapitalertragssteuer nur für natürliche Personen anfällt.

Allerdings können Anleger den Sparerpauschbetrag in Höhe von 1000 Euro, bei Ehepaaren 2000 Euro veranlagen. Demnach müssen sie auf Kapitalerträge bis zu dieser Höhe keine Steuern entrichten. Erst Gewinne, die über diesen Betrag liegen, unterliegen der Steuer. Es handelt sich hierbei um den sogenannten Freibetrag, auf den weiter unten noch einzugehen sein wird.

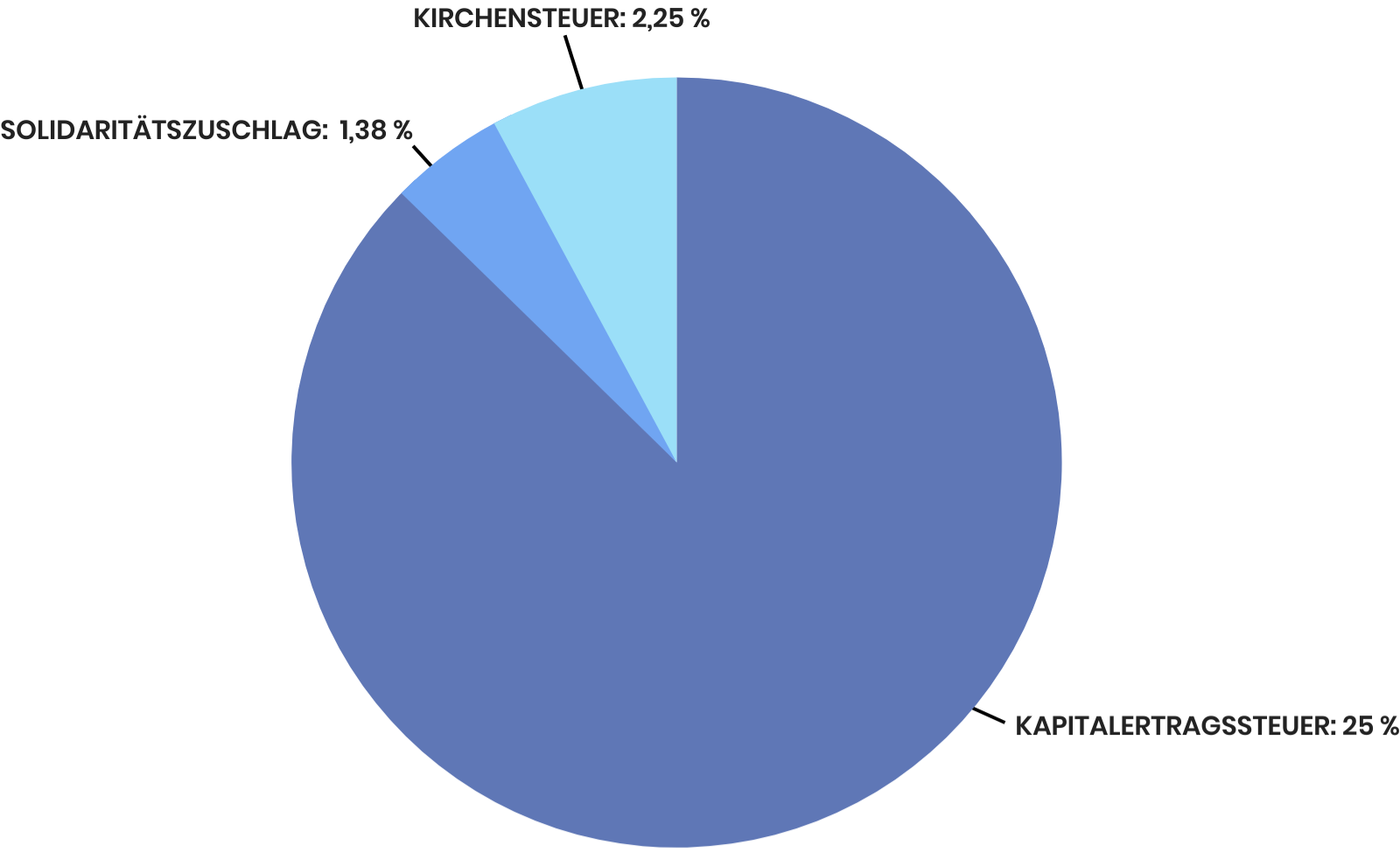

Zusammensetzung der Kapitalertragssteuer

Wie bereits weiter oben erwähnt, beträgt der Steuersatz seit 2009 regelmäßig 25 Prozent, der Solidaritätszuschlag und die Kirchensteuer werden auf die 25 Prozent gerechnet, sodass ein maximaler Steuersatz von 27,99 Prozent fällig werden kann, wenn Kirchensteuer und Solidaritätszuschlag bezahlt werden müssen. Wird nur der Solidaritätszuschlag dazu gerechnet, beträgt der Steuersatz etwa 26,38 Prozent.

- Kapitalertragssteuer: 25 Prozent

- Solidaritätszuschlag: 5,5 Prozent von 25 Prozent = 1,38 Prozent

- Kirchensteuer: 9 Prozent von 25 Prozent = 2,25 Prozent (Die Kirchensteuer kann in den Bundesländern abweichen und zwischen 8 und 9 Prozent betragen).

Kapitalertragssteuer Beispiel

Wie hoch fällt die Kapitalertragssteuer aus, wenn 200 Euro Gewinn aus einer Kapitalanlage erwirtschaftet werden? Wenn Kapitalerträge in Höhe von 200 Euro erzielt werden, führt die Bank folgenden Betrag als Steuer an das Finanzamt ab (Rechnung bei Befreiung von der Kirchensteuer):

- Solidaritätszuschlag 5,5 Prozent von 25 Prozent = 1,38 Prozent

- Die 1,38 Prozent werden zu den 25 Prozenten addiert, sodass sich insgesamt 26,38 Prozent Kapitalertragssteuer ergeben.

- 26,38 Prozent von 200 Euro = 52,76 Euro

Es müssten bei einem Gewinn von 200 Euro aus Kapitalerträgen also 52,76 Euro Steuern an das Finanzamt abgeführt werden. Es bliebe ein Gewinn von 147,24 Euro. Den Betrag von 52.76 würde das Finanzinstitut oder die Bank, bei der der Gewinn erzielt wurde, automatisch an das Finanzamt überweisen.

Da der Betrag unter dem Freibetrag von 1000 Euro liegt, können Anleger hier einen Freistellungsauftrag stellen. Dann wäre der Gewinn von 200 Euro steuerfrei. Wie ein solcher Antrag zu stellen ist und in welchen Fällen, folgt im Kapitel „Freibetrag“.

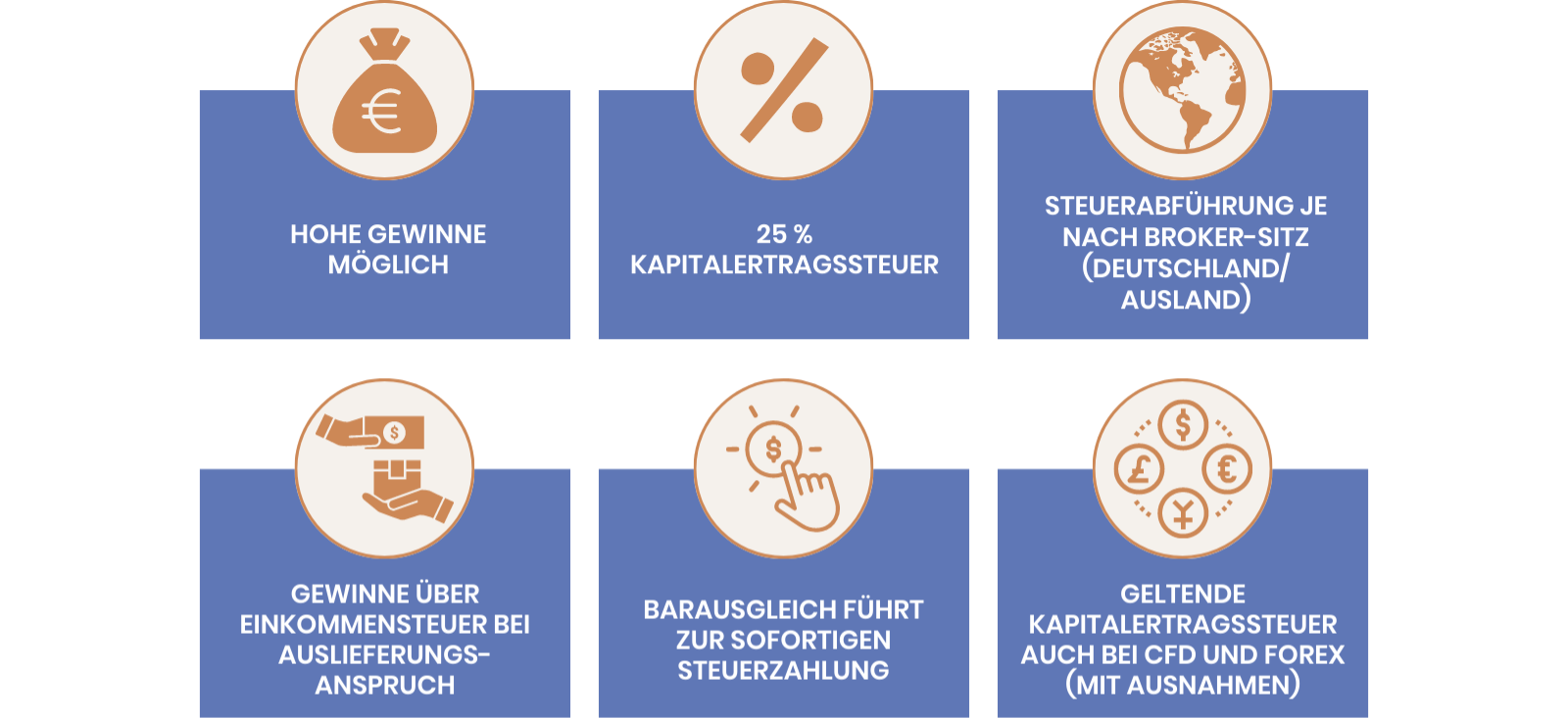

Beispiel: Kapitalertragssteuer im Online Trading (Forex & CFD)

Auch Anleger im Online Trading müssen ihre Gewinne grundsätzlich versteuern. Dabei spielt es keine Rolle, ob der Broker oder die Depotbank ihren Sitz in Deutschland oder im Ausland hat. Deutsche Online-Broker führen, wie oben ausgeführt, die Steuer unmittelbar an das Finanzamt ab. Das bedeutet, dass die Online-Bank den Gewinn, sobald er erwirtschaftet wurde, versteuert. Das kann in dem Moment sein, in dem eine Dividende ausgeschüttet wird, Zinsen ausgezahlt werden oder ein Gewinn durch eine Aktienveräußerung eingefahren wird.

Bei allen Einnahmen, die durch das Kapital erwirtschaftet wurden, werden die jeweiligen Steuern umgehend abgeführt. Für die Anleger bedeutet das eine Vereinfachung, da sie in der Regel keine weiteren Schritte für das Versteuern unternehmen müssen. Lediglich über die Ausnahmen und den Freibetrag sollten sich die Anleger gut informieren.

Die Kapitalertragssteuer wird auch bei CFD (Contracts for Difference, zu Deutsch Differenzkontrakte) bezahlt. CFD-Geschäfte zählen zu den OTC-Produkten (Over the Counter). Hierbei handelt es sich um Produkte, die außerbörslich gehandelt werden. Durch die bereits erwähnte Vereinfachung der abzuführenden Steuer seit 2009 gilt auch hier der gleiche Steuersatz, wie er im vorherigen Kapitel dargestellt wurde. Demnach werden 25 Prozent zuzüglich des Solidaritätszuschlags und der Kirchensteuer einbehalten.

Günstigerprüfung des Finanzamts bei geringem persönlichen Grenzsteuersatz

Das individuelle Einkommen und der persönliche Einkommensteuersatz spielen für die Berechnung keine Rolle. Nur wenn der persönliche Einkommensteuersatz unter 25 Prozent liegt, können Anleger dies dem Finanzamt melden. In diesem Fall zahlt das Finanzamt zu viel bezahlte Steuern zurück. Bei Verlustgeschäften mit CFDs können die Verluste gegen alle Arten von Kapitalerträgen verrechnet werden, im Gegensatz zu Verlusten bei Aktien, die nur mit Gewinnen aus anderen Aktiengeschäften verrechnet werden können.

Banken im Ausland führen keine Kapitalertragssteuern ab

Bei CFD-Brokern sollten Anleger aber unbedingt beachten, dass die meisten Anbieter ihren Sitz nicht in Deutschland haben, sondern bevorzugt in Großbritannien oder Zypern. In Deutschland wird dann lediglich eine Zweigstelle unterhalten. Für die Anleger bedeutet das, dass die Kapitalertragssteuer nicht automatisch an das Finanzamt abgeführt wird, sondern die Kunden müssen die Steuer selbst ermitteln, indem sie ihre Gewinne dem Finanzamt anzeigen. Die Gewinne dem Finanzamt vorzuenthalten, funktioniert dabei nicht, denn die Finanzämter der EU tauschen sich aus und können nicht angezeigte Gewinne schnell bemerken.

Besonderheiten beim Forex Handel

Wie sieht es mit Gewinnen im Forex-Handel aus? Forex ist die Abkürzung für Foreign Exchange, der Begriff steht für den Handel mit Devisen. Anders ausgedrückt wird damit die Umwandlung von einer Währung in eine andere bezeichnet. Der Forex-Markt ist einer der wichtigsten Finanzmärkte der Welt. Durch den Kauf und Verkauf von Devisen können hohe Gewinne erzielt werden. Anleger spekulieren darauf, dass eine Währung signifikant steigen oder stark fallen wird. Auch bei Forex handelt es sich wie bei CFD um außerbörslichen Handel, der auch als OTC bezeichnet wird.

| Besonderheit | Erklärung |

|---|---|

| Steuersatz | Pauschaler Steuersatz von 25 Prozent für Gewinne aus Forex-Handel. |

| Abführung der Steuer in Deutschland | Broker mit Sitz in Deutschland führen die Steuer als Quellensteuer direkt ans Finanzamt ab. |

| Selbstermittlung bei ausländischem Broker | Bei ausländischem Broker müssen Steuern selbst ermittelt und Gewinne angezeigt werden. |

| Devisen als reale Wirtschaftsgüter | Gewinne mit Auslieferungsanspruch unterliegen der Einkommensteuer. |

| Barausgleich und Kapitalertragssteuer | Bei Barausgleich wird die Kapitalertragssteuer sofort bezahlt. |

Der Forex-Handel unterliegt ebenfalls der Kapitalertragssteuer und beträgt pauschal 25 Prozent. Wie beim Handel mit CFD hängt die Abführung der Steuer vom Sitz des Brokers ab. Hat der Broker seinen Sitz in Deutschland, wird die Steuer als Quellensteuer direkt an das Finanzamt abgeführt. Liegt dagegen der Hauptsitz im Ausland, müssen die Steuern selbst ermittelt und die Gewinne aus dem Forex-Handel dem Fiskus angezeigt werden.

Beim Forex-Handel gibt es noch eine weitere Besonderheit, in Bezug auf die Abführung der Steuern zu beachten, denn Devisen werden als reale Wirtschaftsgüter angesehen. Hat der Devisenhändler einen Auslieferungsanspruch gegenüber dem Broker, müssen die Gewinne über die Einkommensteuer entrichtet werden. Besteht dagegen ein Barausgleich zwischen Trader und Broker, verhält es sich anders. Dann handelt es sich rechtlich nicht mehr um den Besitz von Fremdwährungen, sondern nur noch um den Anspruch auf Ausgleichszahlungsanteile – diese gehören zu den Terminkontrakten. Daher muss in diesem Fall die Kapitalertragssteuer unmittelbar bezahlt werden.

Wie dargestellt wurde, gilt die Kapitalertragssteuer auch bei CFD und Forex – abgesehen von einigen Ausnahmen.

Beispiel: Kapitalertragssteuer bei Aktien

Auch beim Handel mit Aktien spricht das Steuerrecht von Kapitaleinkünften, die grundsätzlich versteuert werden müssen.

Welche Kosten kommen auf einen Anleger, der mit Aktien in einem Jahr 5.000 Euro erwirtschaftet, zu? Zu versteuern ist hierbei nicht der gesamte Gewinn, denn einem ledigen Anleger stehen 1000 Euro steuerfrei, verheirateten 2000 Euro, zu. Angenommen der Anleger ist ledig, müssen also 4199 Euro versteuert werden. Der Steuersatz beträgt 25 Prozent, hinzu kommen 5,5 Prozent Solidaritätszuschlag. Die Kirchensteuer entfällt, sofern ein Anleger nicht Mitglied einer Kirche ist.

- 25 Prozent von 4.199 Euro ergeben 1.049,75 Euro, die als Steuern zu entrichten sind.

- Hinzu kommen 5,5 Prozent = 57,74 Euro Solidaritätszuschlag.

- Insgesamt muss der Anleger bei diesem Beispiel also 1.107,49 Euro Steuern bezahlen.

Bei Aktien existieren nur wenige Ausnahmen für das Bezahlen der Steuer. Eine Besonderheit liegt vor, wenn etwa der Einkommenssteuersatz des Aktionärs unter 25 Prozent liegt, dann können zu viel bezahlte Steuern über das Finanzamt zurückgefordert werden. Dies geschieht über das Formular KAP, das bei der Steuererklärung abgegeben wird.

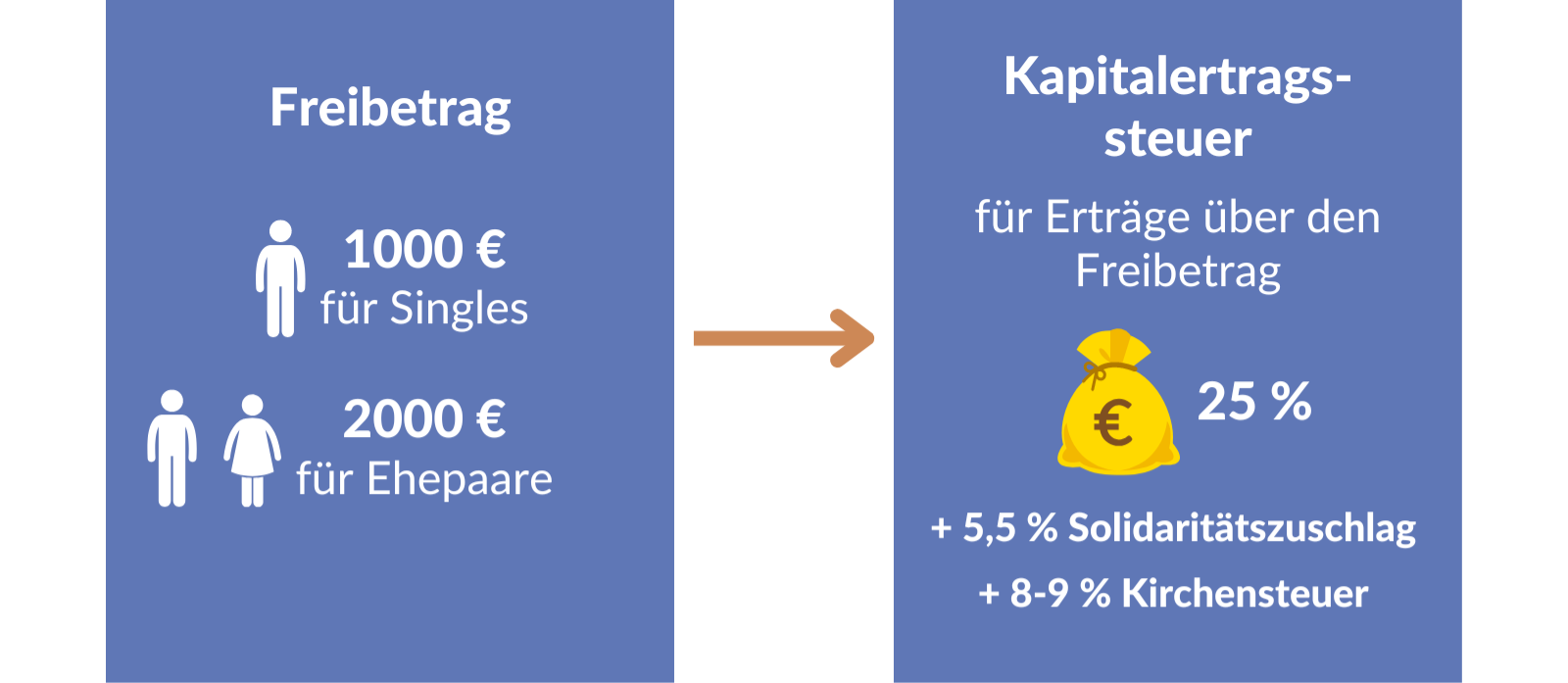

Kapitalertragssteuer: Was ist der Freibetrag?

Mithilfe des Freistellungsauftrags können Anleger Steuern sparen. Wichtig ist: Der Freibetrag wird nicht automatisch berücksichtigt, sondern muss mittels eines Formulars bei der Bank oder dem Finanzinstitut eingereicht werden. In der Regel bieten alle Banken und Finanzinstitute ein Formular zum Download an, ansonsten können Mustervorlagen im Internet gefunden werden. Für das Formular wird zwingend die Steueridentifikationsnummer verlangt. Dann können Singles 1000 Euro und verheiratete Ehepaare 2000 Euro sparen. Das bedeutet, wurde der Freistellungsauftrag bei der Bank eingereicht, wird die Kapitalertragssteuer erst bei einem darüber hinausgehenden Betrag an das Finanzamt abgeführt.

Der Freibetrag kann auch auf mehrere Banken oder Finanzinstitute aufgeteilt werden. So kann etwa bei einer Bank ein Freistellungsauftrag über 400 Euro, bei einer anderen über die restlichen 401 Euro gestellt werden. Auch weitere Freistellungsaufträge sind möglich. Hier können die Anleger so entscheiden, wie es für sie am günstigsten erscheint. Die Summe aller Freistellungsaufträge darf dabei aber nicht über 1000 Euro liegen. Bei mehrfacher Zuwiderhandlung können Ordnungsgelder erhoben werden.

Wurde ein Freistellungsauftrag nicht vollständig ausgenutzt und ein anderer dafür überschritten, kann das Geld über die Steuererklärung zurückgeholt werden. Ein Anleger hat beispielsweise einen Freistellungsauftrag bei einer Bank in Höhe von 200 Euro und 400 Euro erwirtschaftet. Gleichzeitig hat er einen Freistellungsauftrag bei einer anderen Bank in Höhe von 600 Euro, von dem er nur 500 Euro ausgeschöpft hat. Somit blieben ihm von seinem Freibetrag noch hundert Euro, die er über die Steuererklärung berücksichtigen kann.