Sie haben kürzlich Ihr Unternehmen gegründet und werden in Zukunft auf eigene Rechnung arbeiten? Herzlichen Glückwunsch und alles Gute für Ihr Vorhaben! Wie’s aussieht, sind Sie auf dem richtigen Weg. Das passende Business-Tool haben Sie jedenfalls bereits gefunden: WISO MeinBüro ist die vielfach ausgezeichnete Universal-Software für Gründer.

Mit MeinBüro schreiben Sie nicht nur Angebote und (hoffentlich viele lukrative) Rechnungen: Sie behalten auch den Überblick über eingehende Kundenzahlungen und Ihre Betriebsausgaben.

Steuerpflichtig ist letztlich nur der Einnahmenüberschuss. Ihre betrieblichen Ausgaben dürfen Sie von Ihren Einnahmen abziehen, klar. Doch wussten Sie, dass Sie auch Ihre Vorgründungskosten abrechnen dürfen? Und zwar nicht nur als Betriebsausgaben, sondern auch den im Kaufpreis enthaltenen Umsatzsteueranteil!

Was viele Gründer nicht wissen: Das Finanzamt erkennt betrieblich veranlasste Aufwendungen auch dann an, wenn sie vor der Geschäftseröffnung angefallen sind.

Vorgründungskosten: Nichts vergessen?

Je nach Art des Gründungsvorhabens fällt eine mehr oder weniger große Anzahl von Vorgründungskosten an. Denken Sie nur an die Ausgaben für …

- Seminare, Fortbildungen und Qualifizierungen aller Art,

- Büromaterial, Lernmaterialien und Fachliteratur,

- den Besuch von Fachmessen und Tagungen,

- Rechts-, Steuer- und Versicherungsberatungen,

- Marktforschung und Marketing (Programmierung von Internetseiten, Gestaltung und Druck von Geschäftspapieren, Schalten von Anzeigen),

- Standortbesichtigungen, Anzeigen, Maklergebühren,

- Beschaffung von Ausstattungs- und Einrichtungsgegenständen,

- Gebühren für staatliche Lizenzen, Zulassungen, Genehmigungen, Erlaubnisse, Schulungen, Zeugnisse etc. und natürlich auch

- Reisekosten aller Art (falls erforderlich inklusive Übernachtungen und Verpflegungsmehraufwendungen).

Das Planungs- und Vorbereitungskosten vielfach vor der eigentlichen Geschäftseröffnung anfallen, liegt in der Natur der Sache. Oft sogar, lange bevor der erste Auftrag erteilt oder die erste Rechnung geschrieben wird. Dass der Gesetzgeber solche Aufwendungen als vorweggenommene Betriebsausgaben anerkennt, ist nur gerecht. Schließlich sind diese Ausgaben die Voraussetzung für spätere Gewinne und damit Steuerzahlungen!

Verfallsdatum? Fehlanzeige!

Wichtig: Eine zeitliche Befristung gibt es grundsätzlich nicht. Das Einkommensteuer-Recht verlangt lediglich einen „ausreichend bestimmbaren Zusammenhang zwischen den Aufwendungen und der Einkunftsart“. So steht es im amtlichen Einkommensteuer-Handbuch (Hinweis H 4.7 – Richtlinie Betriebseinnahmen und -ausgaben). Die gängige Verwaltungspraxis geht auf ein BFH-Grundsatzurteil zurück (Az.: III R 96/88 vom 15. April 1992).

Ein zumindest mehrmoönatiger Planungsvorlauf ist selbst bei kleineren Unternehmensgründungen üblich. Je größer und planungsintensiver ein Vorhaben ist und je mehr Genehmigungen erforderlich sind, desto länger kann der erforderliche Gründungsvorlauf sein. Selbst mehrjährige Vorbereitungsphasen sind theoretisch denkbar – erfordern dann aber eine plausible Begründung.

Bitte beachten Sie:

- Ganz gleich, ob vor oder nach der Geschäftseröffnung: Alle Betriebsausgaben müssen durch Zahlungsnachweise glaubhaft gemacht werden.

- Belege sammeln rentiert sich: Eigenbelege sind zwar zulässig – stellen allerdings nur eine Notlösung dar.

- Sofern Sie vorsteuerabzugsberechtigt sind, bekommen Sie auch den im Rechnungsbetrag enthaltenen Umsatzsteueranteil erstattet.

- Falls Sie im Laufe des Jahres 2019 gestartet sind und bereits im Vorjahr Geld für betriebliche Zwecke ausgegeben haben, gehören die betreffenden Betriebsausgaben und Vorsteueranteile in die 2018er Steuererklärung!

Wichtig: Die rechtlichen Details der steuerlichen Berücksichtigung vorab entstandener Betriebsausgaben und der dazugehörigen Vorsteuer besprechen Sie am besten mit Ihrem Steuerberater!

Praxistipp: Vorweggenommene Betriebsausgaben buchen

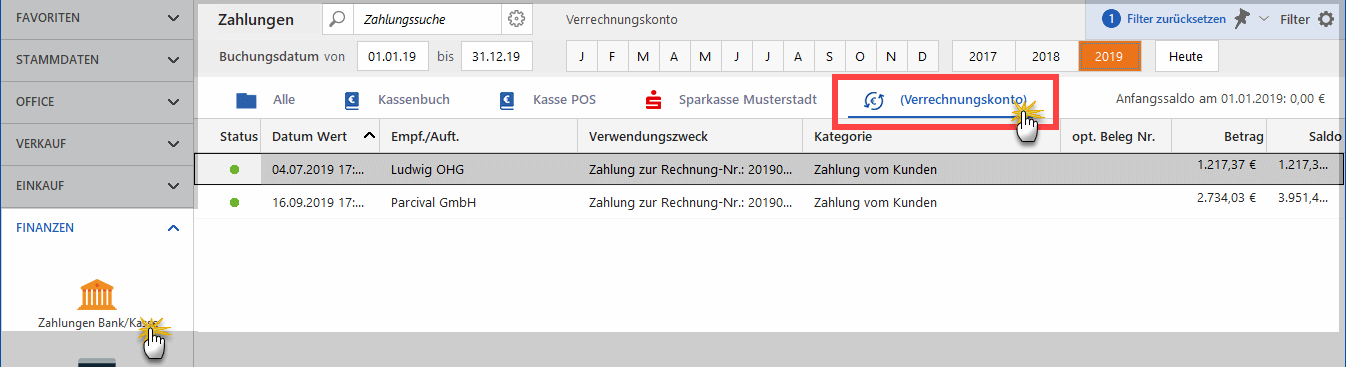

Sie haben betrieblich veranlasste Aufwendungen nicht über ein Geschäftskonto oder eine geschäftliche Bargeldkasse bezahlt? Dann bietet sich das praktische Verrechnungskonto an, um die Vorgänge in die Buchführung des laufenden Jahres aufzunehmen. Sie finden das virtuelle Buchungskonto im MeinBüro-Arbeitsbereich „Finanzen > Zahlungen Bank / Kasse“:

Ausführliche Informationen zum Verrechnungskonto finden Sie im Blogbeitrag „Wie werden Barausgaben ohne Registrierkasse und Kassenbuch gebucht?“

Bitte beachten Sie: Der Beitrag behandelt Bargeldzahlungen. Sie können das Verrechnungskonto aber auch nutzen, um bargeldlose Zahlungen von privaten Bankkonten zu erfassen. Mit anderen Worten: Mit der Buchung auf dem Verrechnungskonto finden bei Bedarf privat bezahlte betriebliche Ausgaben aller Art Eingang in die Buchführung. Eine Bargelderstattung oder Rücküberweisung auf das private Girokonto ist nicht erforderlich.

Weiterführende Lektüre:

- Preisfrage: Lohnt sich eine freiwillige Arbeitslosenversicherung für Selbstständige?

- Alle neune: Wie schreibe ich eine Rechnung richtig?

- Make or buy? Buchhaltung auslagern oder selber machen?

- Das ist ja einfach: So erfüllen Sie Ihre Steuerpflichten mit WISO MeinBüro

- Tauschgeschäfte: Steuerfrei auf Gegenseitigkeit?

- Reisekostenabrechnung: Wie werden geschäftliche Reisekosten abgerechnet?